平成30年度税制改正について

平成30年3月31日に「所得税法等の一部を改正する法律」が公布されました。

法人税、源泉所得税関係の改正内容について順次お知らせいたします。

今回は、第一回として源泉所得税関係についてのお知らせです。

1.給与所得控除・公的年金等控除から基礎控除への振替

働き方の多様化を踏まえ、働き方改革を後押しする等の観点から、特定の収入にのみ適用される給与所得控除及び公的年金等控除の控除額が一律10万円引き下げられ、どのような所得にでも適用される基礎控除の控除額が10万円引き上げられました。

2.給与所得控除の適正化

給与所得控除については、勤務関連経費や諸外国の水準と比べても過大となっているとの指摘がなされてきたことを踏まえ、「控除額を主要国並みに漸次適正化する」との方針の下、段階的に見直しを進めてきていたところ、今回の改正でも、これまでの方針に沿って、給与収入が850万円を超える場合の控除額が195万円に引き下げられました。ただし、子育て等に配慮する観点から、23歳未満の扶養親族や特別障害者である扶養親族等を有する者等(いわゆる「介護」を受けている者以外の特別障害者を含む)に負担増が生じないよう措置が講じられました。

3.公的年金等控除の適正化

公的年金等控除については、給与所得控除とは異なり控除額に上限がなく、年金以外の所得がいくら高くても年金のみで暮らす者と同じ額の控除が受けられるなど、高所得の年金所得者にとって手厚い仕組みになっているとの指摘がなされてきました。

こうした点を踏まえ、世代内・世代間の公平性を確保する観点から、公的年金等収入が1千万円を超える場合の控除額に195万5千円の上限が設けられました。

また、公的年金等以外の所得金額が1千万円を超え2千万円以下である場合の控除額を上記1及び3の控除額の見直し後の控除額から一律10万円、公的年金等以外の所得金額が2千万円を超える場合の控除額を上記1及び3の控除額の見直し後の控除額から一律20万円、それぞれ引き下げられました。

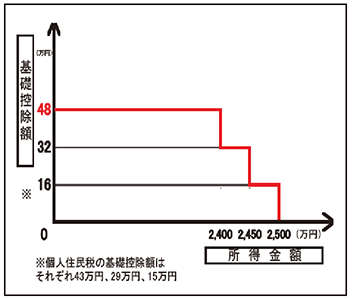

4.基礎控除の適正化

基礎控除については、所得の多寡によらず一定金額を所得から控除する所得控除方式が採用されていますが、高所得者にまで税負担の軽減効果を及ぼす必要は乏しいのではないかとの指摘がなされてきたこと等を踏まえ、合計所得金額2千400万円超で控除額が逓減を開始し、2千500万円超で消失する仕組みとされました。

上記1〜4については、平成32年分2020年分以後の所得税について適用されます。

詳しくは、国税庁ホームページに掲載しているパンフレット等をご覧ください。

県税からのお知らせ

《県税の優遇措置について》

復興産業集積区域内及び避難解除区域等内において、一定の施設又は設備(建物・建物附属設備、機械・装置など)の新設又は増設を行った事業者は、申請により法人事業税、個人事業税、不動産取得税などの県税の課税免除を受けることができます。対象事業者は、市町村の指定、県の確認、認定を受けていることが条件になります。

《代替取得した不動産に係る不動産取得税の特例措置について》

東日本大震災により被災した家屋とその敷地、農地の所有者が、それらに代わるものを新たに取得した場合、不動産取得税が軽減されます

また、帰還困難区域、居住制限区域、避難指示解除準備区域内にある家屋とその敷地、農地に代わるものを新たに取得した場合にも軽減措置があります。

これらの軽減措置を受けるためには、取得時期がそれぞれ異なりますので、詳しくは、最寄りの地方振興局県税部または県庁税務課までお問い合せください。(県庁税務課)